La venta del 60 por ciento de acciones de Itínere, propietaria de seis autopistas del Norte de España, entre ellas la AP-9, entra en su recta final ya que podría resolverse en un mes. En la puja concurren, por un lado, la empresa española Globalvia que ha decidido unirse al inversor australiano Macquarie para aumentar su músculo financiero e impulsar una oferta que podría superar los 1.000 millones de euros. Esta alianza compite con un consorcio formado por los fondos de pensiones y de inversión PSP, APG y GIC.

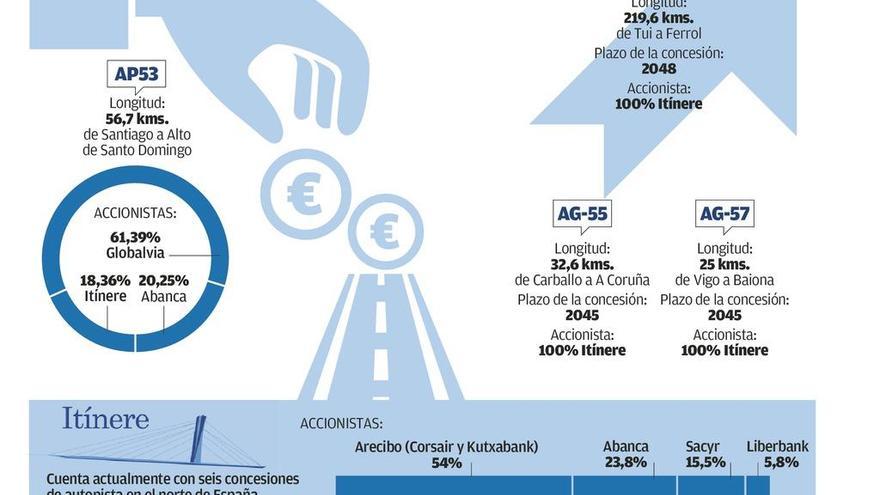

El proceso de venta se abrió después de que los socios minoritarios de Itínere decidieran deshacerse de su parte en el capital social de la empresa. Se trata de Sacyr, con un 15,5 por ciento de participación, Abanca, que tiene el 23 por ciento, y Liberbank, con el 6 por cien de las acciones. A éstas podría sumarse Kutxabank que también está interesada en vender su 16 por ciento, aunque todavía no está claro que pueda desahcer el acuerdo de accionistas con Corsair, propietaria mayoritaria.

Itínere gestiona en España 610 kilómetros de autopistas. En Galicia es propietaria de Audasa, que es la empresa titular de la AP-9. También tiene el 100 por cien de Autoestradas de Galicia, que explota los enlaces A Coruña-Carballo (AG-55) y Vigo-Baiona (AG-57). Y además posee el 18,36 por ciento de la autopista entre Santiago y Dozón. Fuera de Galicia controla la AP-1 Burgos-Armiñón y la AP-66 León-Campomanes.

El capital mayoritario de Itínere estaba hasta ahora en manos de Arecibo (54 por ciento), en la que participan el fondo estadounidense Corsair -comprador de la parte que anteriormente tenía Citi- y Kutxabank, que ahora se quiere desvincular de este pacto societario y sumarse al resto de accionistas minoritarios que han puesto en venta sus acciones.

Esto significa que el ganador de la puja se haría con el control mayoritario de la compañía que gestiona la AP-9.

En un principio había tres competidores: el consorcio de fondos de pensiones y de inversión (PSP, APG y GIC), Globalvia y los autalianos Macquarie. Sin embargo, estos dos últimos han decidido formar una alianza para reforzar su posición de fuerza en la puja, según informa el diario Expansión.

En todo caso, los fondos PSP, APG y GIC juegan con ventaja. Son Límited Partners (partícipes) del fondo Corsair y, según los acuerdos de los accionistas, los socios de Itínere disponen de un derecho de compra si igualan la oferta compradora. Corsair podría transferir esa opción a sus fondos partícipes, que tendría así una ventaja competitiva sobre Globalvia y Macquarie.

A pesar de ello, si ganase la opción de Globalvia, esta compañía podría rivalizar así con Abertis por convertirse en el mayor operador de autopistas de España y en uno de los más grandes de Europa.

Itínere está valorada en hasta 1.100 millones de euros, a los que habría que sumar otros 3.000 millones de euros de deuda. "La operación marcha bien y en cuestión de cuatro o cinco semanas podríamos seleccionar un comprador", señalan fuentes de la compañía a Expansión.