Pescanova tendrá localizados a sus consejeros durante toda la semana. Son muchos los puntos a resolver después de que la multinacional gallega se hubiese acogido al preconcurso este viernes para blindarse ante sus bonistas y acreedores a causa de un "atasco financiero" que ha derivado en una crisis de liquidez. Por lo pronto, la compañía celebrará esta semana un consejo de administración extraordinario en el que se tomarán decisiones para trazar el futuro de la firma y para poner sobre la mesa, abiertamente, la necesidad de desprenderse de activos. A cierre de esta edición, ese encuentro todavía no había sido convocado. La frustrada venta de las dos filiales acuícolas de Chile, Acuinova y Nova Austral, deberá tener una alternativa.

Al consejo de la multinacional con sede en Chapela le tropiezan los remos a la hora de navegar hacia un mismo punto, como reconocen fuentes conocedoras de la situación. Algunos de los miembros de este órgano solicitaron un encuentro "de urgencia", mientras que otros optan por "serenarse y calmar los nervios". Pero, de un modo u otro, todos reconocen que ese "atasco financiero" pasa por una "pura reestructuración". ¿A cambio de qué? Pescanova no quiere desprenderse de sus activos más estratégicos y confía en ceder otro tipo de inversiones que no "provoquen una hemorragia" en las cuentas de la pesquera.

En todo caso, esta sería una solución no estructural puesto que debe refinanciar irremediablemente su póliza de crédito con más de una veintena de bancos. Con ellos firmó un préstamo de más de 100 millones de euros que algunos no están dispuestos a renovar.

Sobre esta nube pesan como una losa los 1.522 millones de deuda que tenía la compañía que preside Manuel Fernández de Sousa Faro, 756 de los cuales son a corto plazo (que incluyen débitos por 459 millones a los acreedores comerciales). Su patrimonio (con subvenciones de capital), estaba en los 756 millones a cierre del pasado mes de septiembre.

La semana

Los próximos días serán "intensos" porque "toca tomar medidas". Por un lado, cómo acometer la refinanciación con el pool bancario que, en su día, confió en las expectativas de negocio de la multinacional. Por otro, cómo redimensionar un gigante pesquero que engordó su nombre por todos los puntos del globo con la acuicultura como su gran apuesta. "En los últimos cinco años se han hecho cosas muy importantes a nivel multinacional, con macrofinanciaciones para capital circulante", dice un experto conocedor de la empresa, pero aventuras no exentas de riesgo.

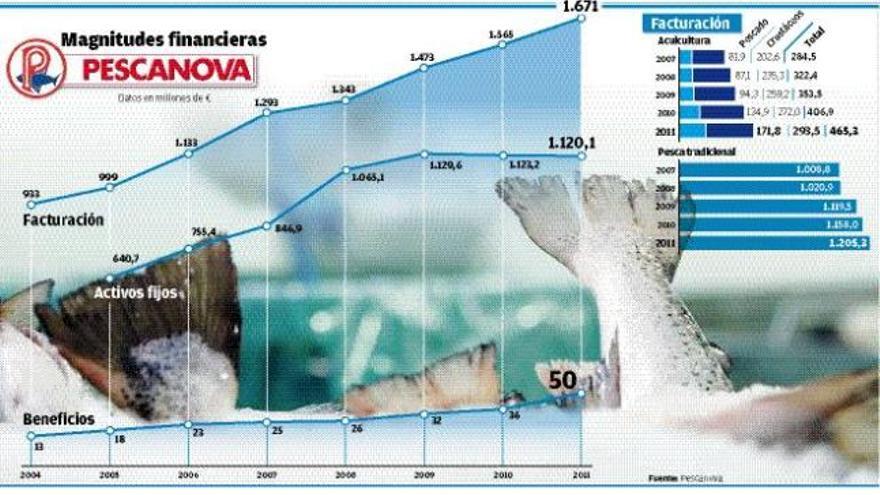

Si se tienen en cuenta las cifras relativas al tercer trimestre de 2012 -las últimas que se conocen, puesto que la empresa no ha podido publicar las consolidadas del pasado ejercicio- se observa un volumen creciente de facturación (hasta 1.149,3 millones de euros, casi un 9% más que en el periodo anterior). Por eso el problema no debiera ser grave toda vez que Pescanova genera "entradas importantes de dinero" por su negocio acuícola y de pesca tradicional.

Ahora, como pudo comprobar FARO, afloran los nervios, intereses encontrados e "intenciones" entre accionistas que, hasta la fecha, no habían aflorado. Los expertos llaman a "abstraerse de la emotividad" para tomar decisiones no precipitadas, ya que la entrada en preconcurso en perjudicial para vender activos a un precio competitivo y que genere plusvalías, así como para obtener confianza de unos bancos que han vestido con torniquetes sus políticas de crédito.

"Ahora toca debatir en un campo financiero y societario, y nada más". La maraña de Pescanova no está solo en su pasivo financiero, sino en los "muchos movimientos y ambiciones" que se esconden detrás de un preconcurso inesperado por los analistas, pero que algunos consejeros daban por hecho tras haberse abortado la venta de las plantas chilenas de salmón.

En la empresa se confía en que, finalmente, se logre la refinanciación de la póliza de crédito aunque sea necesario llevar a cabo una reestructuración empresarial de forma paralela. "Los mismos bancos que se peleaban por dejar el dinero en la empresa tendrán que renovar sus pólizas". Pero hay pequeños y grandes bancos, a algunos de los cuales no les importa el devenir de una empresa de 10.599 empleados repartidos por todo el mundo.

De cómo evolucionen los acontecimientos, como explicaron a este diario personas que conocen la situación de la multinacional, se "verá cuál es el factor clave que marque la hoja de ruta de la empresa", incluso con un cambio "de tendencia" que podría suceder con un cambio en la cúpula directiva. De momento, la familia Carceller (propietaria de Damm, segundos accionistas de Pescanova) espera movimientos y van "por su propia cuenta".