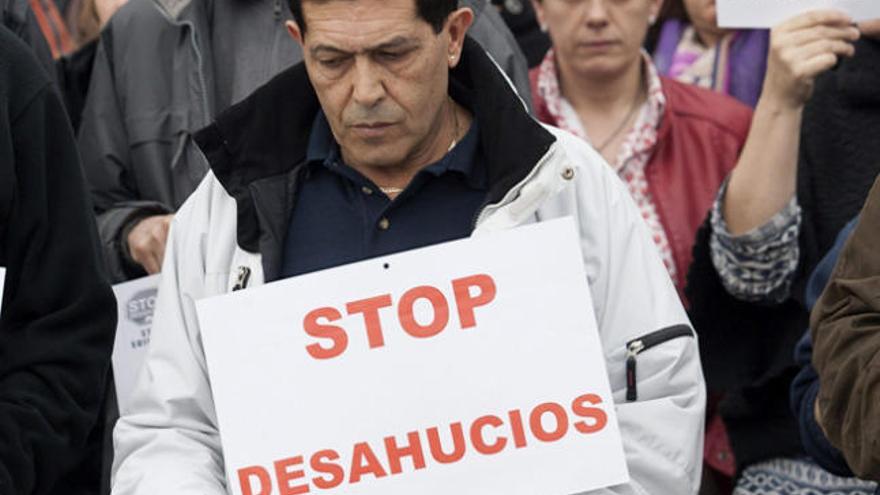

El pasado mes de noviembre de 2012, mientras se debatía la aprobación de nuevas medidas para paliar el efecto de los desahucios a miles de familias, saltaba la noticia de un dictamen del Tribunal de Justicia de Luxemburgo según el cual se argumentaba que la normativa española "enumera motivos, muy limitados, por los que un deudor puede oponerse al procedimiento de ejecución hipotecaria" a la vez que añade que "entre esos motivos no figura la existencia de una cláusula abusiva en el contrato de un préstamo hipotecario". Este dictamen atacaba la línea de fondo de la obsoleta legislación que regula los desahucios, la desproporcionalidad entre las posibilidades que tiene el deudor de poder renegociar y hacer frente a su deuda, más cuando desde el momento del primer impago empiezan a correr intereses de demora "abusivos" que en la mayoría de los casos rondan el 20% y que hace que el único final posible sea perder la vivienda.

Ante esto, el Estado, nuestro legislador, podía haberse planteado ya en noviembre un cambio de nuestra normativa, pero decidió en medio del ruido mediático, pasar de puntillas por lo que ya adelantaba Luxemburgo y optar por un parche que para la inmensa mayoría de la sociedad se quedó más que corto. Pero la sentencia del Tribunal de Justicia de la UE no ha dejado al Gobierno (y así lo ha declarado el ministro de Justicia, Alberto Ruiz Gallardón) otra posibilidad que plantear un cambio legislativo, ya que los términos son muy claros: nuestra ley actual viola la normativa comunitaria de protección a los consumidores con un sistema de ejecución hipotecaria incompatible con la directiva europea sobre cláusulas abusivas y no protege al consumidor porque permite que pierda su vivienda antes de este poder interponer acciones contra la entidad financiera. Si no se realizan estos cambios y continúan aplicándose sentencias contrarias a lo dictado por Luxemburgo, podemos acabar con un expediente sancionador por parte de la Unión Europea, la pelota está en el tejado del Gobierno.

Aplicación práctica desde "ya"

El punto esencial de la sentencia conocida hoy, es que antes de que se tramite y apruebe la Ley (proceso muy largo) se da potestad a que los jueces puedan parar los desahucios, ya que, hasta ahora, aunque declararan una cláusula como abusiva no podía suspender el proceso de desahucio, algo que la sentencia considera "contraria al Derecho de la Unión". Y es que entre las condiciones abusivas está la que ha dado origen a este tan importante cambio, los intereses de demora (en el caso de la demanda interpuesta ante el Tribunal de Luxemburgo del 18,75%). Hasta ahora aunque se declaraba esta cláusula (y otras como pueden ser los suelos hipotecarios) como abusiva, el proceso de desahucio no se paraba y solo después de haberse quedado ya sin vivienda podía demandar a la entidad financiera, quedando en claro desamparo, ya que como mucho puede conseguir una indemnización que la sentencia declara como "incompleta e insuficiente, y no constituye un medio adecuado y eficaz para que cese el uso de esas cláusulas". Es decir ni compensa al ciudadano por perder su vivienda, ni supone un menoscabo al banco para dejar de establecer estas cláusulas. Si finalmente la entidad se queda con un piso por el 50% de su valor, de poco sirve recibir una indemnización que suponga ni el 5% de lo que se ha perdido.

La indefensión es clara, no hay reciprocidad, y ese es el punto más importante por el que se debe cambiar nuestra normativa. Según el Tribunal de Justicia de la UE, la normativa española "hace imposible o excesivamente difícil, en los procedimientos de ejecución hipotecaria iniciados a instancia de los profesionales y en los que los consumidores son parte demandada" proteger a estos últimos, la balanza de la Justicia está completamente desnivelada y pierden siempre los mismos.

El horizonte de cambio es radical, para los que estén con un procedimiento abierto se abre una abanico de posibilidades en manos del juez (para los que hayan perdido su vivienda es muy complicado). Mientras, el Gobierno tiene otra oportunidad de situarse al lado del consumidor, pero no por razones triviales o políticas, sino por la equidad necesaria. En medio, la Iniciativa Legislativa Popular para la dación en pago y alquiler social que va a debatirse en el Parlamento añade otra posibilidad de completar una legislación justa, en la que se dé oportunidad al consumidor de negociar y pagar sus deudas sin que está se dispare (obligando al pago no sólo de cuotas atrasadas sino de la totalidad del préstamo multiplicado por los intereses de demora generados) y si esto no es posible tenga una salida justa. El "querer" del ciudadano no puede chocar con un "no poder" por lo establecido por los bancos apoyados en una Ley injusta. Los cambios futuros lejos de elevar el precio de las hipotecas (ya lo han hecho los bancos sin necesitar ningún "aliciente") pueden y deber frenar la pérdida de viviendas por las familias y que estas engrosen el balance de unos bancos que posteriormente necesitan dinero público para sanear sus cuentas. Se abre una nueva oportunidad para el cambio, y no se puede ni debe dejar perder de nuevo.

Antonio Gallardo, iAhorro.com, Comparador de Bancos